Meldungen: Verlagsbereich Steuern

Luxus-Wohnmobil als Gegenstand des täglichen Gebrauchs

Steuerbefreiung für Mitgliederbeiträge eines gemeinnützigen Sportvereins?

Nutzungspflicht des beSt in eigenen Angelegenheiten des Steuerberaters

Steuerliche Anerkennung von arbeitnehmerfinanzierten Pensionszusagen

Aktuelle Veranstaltungen der ESV-Akademie - Steuern

13.03.2026 | Erbschaftsfundraising für Non-Profits | Berlin

24.03.2026 | Umsatzsteuer im E‑Commerce: Versandhandel B2C | online

25.03.2026 | Tax Compliance und Steuerstrafrecht | online

21.04.2026 | Die neue StBVV: Was sich geändert hat und was jetzt zu tun ist | online mehr …

Auswirkung eines Wohnrechts auf die Höhe der Grunderwerbsteuer

Zusammenveranlagung im Fall der Umwandlung einer Lebenspartnerschaft in eine Ehe

Umfang der Pflicht zur Vorlage entscheidungsrelevanter Akten an das Finanzgericht

Alleiniges Antragsrecht des Insolvenzverwalters auf Steuerveranlagung

Bundeskabinett beschließt Änderung des Steuerberatungsgesetzes

beSt: Wiedereinsetzung in den vorigen Stand bei rechtlich fehlerhaftem Hinweis des Finanzgerichts

Aufwendungen für Kfz-Stellplatz im Rahmen der doppelten Haushaltsführung als Werbungskosten abziehbar

Schadenersatz wegen Datenschutzverstößen einer Finanzbehörde

Keine Schenkungsteuerbefreiung von Zuwendungen an eine Landesstiftung

BFH: Grundsteuer „Bundesmodell“ ist verfassungskonform

Entgelt für Verzicht auf Nießbrauch

Nutzungspflicht des besonderen elektronischen Steuerberaterpostfachs (beSt) vor Zugang des Registrierungsbriefs

Kostenlose Zeitung in den Jahren 2009 bis 2012

Gewerbesteuerfreistellung und Oldtimer als Anlageobjekt

Außergewöhnliche Belastung bei sog. Enkeltrick?

Besteuerung der Übertragung von Einzweck-Gutscheinen

Einlage eines Familienheims in eine Ehegatten-GbR

Keine Gewerbesteuerbefreiung für GmbH bei Dozententätigkeit ihres Geschäftsführers an Bildungseinrichtung

Unterkunftskosten bei einer doppelten Haushaltsführung eines Beamten im Ausland

Offenlegung einer anonymen Anzeige?

Zulässigkeit einer Schätzung nach der amtlichen Richtsatzsammlung

(E-)Mails als vorzulegende Handels- und Geschäftsbriefe

Gebührenfestsetzung bei einheitlich erteilter verbindlicher Auskunft gegenüber mehreren Antragstellern

OK-Vermerk bei FAX

Erweiterte Kürzung gemäß § 9 Nr. 1 Satz 2 GewStG und Drei-Objekt-Grenze bei En-bloc-Veräußerung durch eine Kapitalgesellschaft

Irrtum über Steuerfolgen bei Ehevertrag

Umsatzsteuerliche Einordnung von Umsätzen aus Online-Veranstaltungsdienstleistungen

Lohnbuchhalter für eine Steuerkanzlei – Scheinselbstständigkeit?

Kein Anspruch auf Information über die der Richtsatzsammlung zugrunde liegenden Unterlagen

Zur Steuerbefreiung der vertretungsweisen Übernahme eines ärztlichen Notfalldienstes gegen Entgelt

Umfassende Möglichkeit zur späteren Änderung von Steuerbescheiden bei den Finanzämtern elektronisch übermittelten Daten

Ordnungsgemäße Führung eines Fahrtenbuchs durch Berufsgeheimnisträger

Verwendung eines Musterschreibens für AdV gegen Grundsteuer

BMF vs. BFH: Zusammenfassung von Betrieben gewerblicher Art nach § 4 Abs. 6 Satz 1 Nr. 1 bis 3 KStG (Nichtanwendungserlass)

Umsatzsteuerpflicht der Schutzmaskenpauschale

Umsatzsteuer in der Systemgastronomie – Burger im Spar-Menü

BMF zur grenzüberschreitenden Prüfungskooperation mit ausländischen Steuerverwaltungen

Erweiterte Kürzung und Drei-Objekt-Grenze bei erstmaligen Grundstücksveräußerungen im sechsten Jahr

Verzinsung von zu erstattenden Kapitalertragsteuerbeträgen

§ 1 Abs. 5 Satz 1 AStG als Einkünftekorrekturvorschrift

Abkommensrechtliche Betriebstätte eines Taxiunternehmens in der Schweiz

Zurechnungsbesteuerung für Stiftungen nach dem Außensteuergesetz unionsrechtswidrig

Kein Werbungskostenabzug bei Umzug des Steuerpflichtigen wegen Einrichtung eines Arbeitszimmers

Anwendung geschlechterdifferenzierender Sterbetafeln bei Bewertung für Zwecke der Erbschaft- und Schenkungsteuer

Organschaft und atypisch stille Beteiligung an Organgesellschaft

Solidaritätszuschlag 2020/2021 ist verfassungskonform

Britische Steuerprivilegien mit Folgen in Deutschland

Tantiemezahlungen an den Minderheitsaktionär einer AG als verdeckte Gewinnausschüttung

Grunderwerbsteuerpflicht von nachträglichen Sonderwünschen bei Grundstückserwerb mit noch zu errichtendem Gebäude

Flugunterricht zur Erlangung einer Privatpilotenlizenz ist keine umsatzsteuerfreie Leistung

Abkommensrechtliche Aufteilung der Einkünfte eines im internationalen Luftverkehr eingesetzten Piloten

Versicherungsteuerpflicht bei Betriebsstätten in Drittstaaten

Berücksichtigung eines Holdingabschlags bei Ableitung des gemeinen Werts von Kapitalgesellschaftsanteilen aus Verkäufen

Mitgliedsbeiträge für ein Fitnessstudio sind keine außergewöhnlichen Belastung

Periodengerechte Verteilung einer Leasingsonderzahlung bei Ermittlung der jährlichen Fahrzeuggesamtkosten

Schenkung von Unternehmensanteilen als Arbeitslohn?

Gewerbesteuerliche Hinzurechnung von Werbeaufwendungen

Kosten im Zusammenhang mit der Auseinandersetzung einer Erbengemeinschaft als Nachlassverbindlichkeiten

BMF: Vorsteuerabzug und Vorsteueraufteilung bei Kreditinstituten

Umsatzsteuerbefreiung für Haarwurzeltransplantationen bei Haarausfall

Keine Steuerbegünstigung für extremistische Körperschaften

Klage gegen Deutschland: Freier Kapitalverkehr bei Immobiliengewinnen eingeschränkt

Bestattungskosten als Nachlassverbindlichkeit bei Zahlung aus einer Sterbegeldversicherung

Rückgängigmachung eines Investitionsabzugsbetrags für eine Photovoltaikanlage

Steuerermäßigung für die Erneuerung einer Heizungsanlage

Wirksame Bekanntgabe eines Steuerbescheids trotz Widerrufs der Vollmacht

Vorsteuerabzug bei Lieferung von Mieterstrom

Anwendung der Margenbesteuerung bei sog. Kaffeefahrten

Keine rückwirkende Korrektur von Rechnungen bei fehlendem Hinweis auf ein innergemeinschaftliches Dreiecksgeschäft

Nutzungspflicht des besonderen elektronischen Steuerberaterpostfachs (beSt)

Gewerbeverlust und Anwachsung

Feststellung der Voraussetzungen für die Steuerfreiheit von Sanierungserträgen

Überlassung gefährlicher Abfälle zur Entsorgung kein tauschähnlicher Umsatz mit Baraufgabe

Vorlage an BVerfG zur Verfassungsmäßigkeit der Höhe von Aussetzungszinsen

Verfassungsmäßigkeit der Verlustverrechnungsbeschränkung für Termingeschäfte

Einnahmeerzielungsabsicht bei Betrieben gewerblicher Art (BgA)

Steuerbefreiung beim Grundstückserwerb aus Anlass des Übergangs von öffentlich-rechtlichen Aufgaben

Wirtschafts-Identifikationsnummer kommt

Mitwirkungspflichten bei Abtretungen in Bauträgerfällen

Wann liegt unerlaubte „Steuerberatung“ vor?

Keine Einsicht in Steuerakten zur Prüfung eines Schadenersatzanspruchs gegen Dritte

Korrektur bestandskräftiger Steuerbescheide nach Außenprüfung

Sozialversicherungsrechtliche Auswirkungen einer betrieblichen Jubiläumsfeier

Ansatzvoraussetzungen für eine Pensionsrückstellung und vGA

AdV einer Grundsteuerwertfeststellung im sogenannten Bundesmodell

Mitvermietung eines Lastenaufzugs ist keine Last

Verpflichtung zur Nutzung des besonderen elektronischen Steuerberaterpostfachs

Zuordnung von Leistungen zum Unternehmen sowie Zeitpunkt und Dokumentation der Zuordnungsentscheidung

Bekanntgabe einer Einspruchsentscheidung an einen Bevollmächtigten trotz Widerrufs der Vollmacht

Einordnung von Umsätzen aus Online-Veranstaltungsdienstleistungen

Umsatzsteuer bei Verwendung von Karten oder Applikationen zum Aufladen von E-Fahrzeugen

Zweckbetrieb "Krankenhaus" i.S.d. § 67 AO

Verdeckte Gewinnausschüttung nur mit Zuwendungswillen

Dauerbrenner: Registrierkasse und Schätzungen im Steuerrecht

Vorliegen der Antragsvoraussetzungen bei der Option zum Teileinkünfteverfahren

Geltendmachung der Energiepreispauschale durch Abgabe einer Einkommensteuererklärung

Rückabwicklung eines Verbraucherdarlehensvertrags

Einbau einer Heizungsanlage und Vorsteuerabzug bei Wohnraumvermietung

Gewerbesteuerliches Bankenprivileg für eine Konzernfinanzierungsgesellschaft

Erbschaftsteuer beim Berliner Testament

Ausweis einer falschen Steuer in Rechnungen an Endverbraucher

Vorsteueraufteilung - Anwendung des Gesamtumsatzschlüssels

Arbeitslohn bei Teilerlass eines nach dem Aufstiegsfortbildungsförderungsgesetz geförderten Darlehens

BVerfG zur Buchwertübertragung zwischen beteiligungsidentischen Personengesellschaften

Kindergeld bei einem Freiwilligendienst zwischen Bachelor- und Masterstudium

Keine Steuerbefreiung für die Veräußerung eines Gartengrundstücks

Steuerfreiheit der Veräußerung von Nachlassvermögen

Elektronische Übermittlung von Vollmachtsdaten an die Finanzbehörden für die Grunderwerbsteuer

Erstattungszinsen als tarifbegünstigte Vergütung für mehrjährige Tätigkeiten

Widerruf der Gestattung der Ist-Besteuerung wegen Missbrauchs

Energiehandel: Bildung von Bewertungseinheiten und Teilwertabschreibung beim Börsenhandel mit Futures

Anonymitätsgrundsatz und Überdenkungsverfahren in der schriftlichen Steuerberaterprüfung

Steuerersparnis durch die Vermietung von Luxusimmobilien?

Bundesfinanzhof zu Unterkunftskosten bei einer doppelten Haushaltsführung im Ausland

BFH zum Verfahrensgang bei Verletzung des Rechts auf den gesetzlichen Richter

Gewerbesteuerrechtliche Hinzurechnung von Aufwendungen für die Überlassung von Ferienimmobilien zur Weiterüberlassung an Reisende

Keine gesonderte Feststellung des Bestands des steuerlichen Einlagekontos bei rechtsfähigen privaten Stiftungen

Anforderungen an Gewinnschätzung bei EÜR

Rückgängigmachung eines Erwerbsvorgangs

Beerdigungskosten als außergewöhnliche Belastung?

Kein Anspruch des Finanzamtes auf Vorlage eines E-Mail-Gesamtjournals

BMF zu Änderungen der Mitteilungsverordnung

Ausstellung von Scheinrechnungen durch Arbeitnehmer ohne Wissen des Arbeitgebers

Fehlerhafte Berücksichtigung elektronisch übermittelter Daten

Gewerbesteuererstattungszinsen als Betriebseinnahme?

Das FG Düsseldorf befasste sich in einem aktuellen Urteil mit der Frage der Rechtmäßigkeit der Erfassung von Erstattungszinsen zur Gewerbesteuer als steuerpflichtige Betriebseinnahme.

mehr …

Automationsgestützte Prüfungsmethoden in der steuerlichen Außenprüfung

Grunderwerbsteuer bei Kirchenzusammenlegung

Gezielte Herbeiführung von Veräußerungsverlusten und § 17 EStG

Kosten für Internatsbesuch als außergewöhnliche Belastung abziehbar?

Umsatzsteuerlicher Leistungsaustausch bei Kurtaxe?

Wann sind ärztliche Leistungen umsatzsteuerfrei?

Objektverbrauch bei der Steuerbegünstigung für selbstbewohnte Baudenkmäler nach § 10f EStG

Vorsteuerabzug bei Betriebsveranstaltungen

Berücksichtigung von Handwerkerleistungen ohne besonderes Nutzungsrecht

Bezüge eines behinderten Kindes und Anrechnung auf das Kindergeld

Ist die Nichtberücksichtigung sog. „finaler“ Verluste einer (italienischen) Betriebsstätte europarechtswidrig?

Unterliegen Gewinne aus Online-Poker der Einkommensteuer?

Gesetzliche Bekanntgabefiktion bei zwei Tagen ohne Postzustellung

BMF zu Steuervergünstigungen bei Umstrukturierungen im Konzern

Neue Verwaltungsgrundsätze für Verrechnungspreise

Klageerhebung durch Steuerberater per Telefax trotz BeSt-Fast-Lane?

Sponsoringverträge unter der gewerbesteuerlichen Lupe

Corona-Hilfen als außerordentliche Einkünfte?

Pauschbetrag für Erbfallkosten auch für den Nacherben

Steuerermäßigung für Hausnotrufsystem?

Keine Berücksichtigung sog. finaler ausländischer Betriebsstättenverluste

Privates Veräußerungsgeschäft bei Veräußerung eines Miteigentumsanteils im Falle der Scheidung?

Erste Tätigkeitsstätte bei Piloten und Flugbegleitern

Einkommensteuerrechtliche Behandlung von Leistungen im Zusammenhang mit einem Versorgungsausgleich

Das BMF regelt in einem neuen, das Schreiben vom 9. April 2010 ersetzenden, Schreiben die einkommensteuerrechtliche Behandlung von Leistungen im Zusammenhang mit einem Versorgungsausgleich nach § 10 Abs. 1a Nr. 3 und 4 sowie § 22 Nr. 1a EStG.

mehr …

BFH zur Höhe der Säumniszuschläge bei Niedrigzinsniveau

Quo vadis, umsatzsteuerliche Organschaft?

Umsatzsteuersatz bei Vermietung von Wohncontainern an Erntehelfer

Übergangsregelung vom Anrechnungs- zum Halbeinkünfteverfahren im JStG 2008 mit dem Grundgesetz teilweise unvereinbar

Veräußerungsgewinne bei Kryptowährungen steuerpflichtig

Absetzung für Abnutzung (AfA) von Gebäuden nach der kürzeren tatsächlichen Nutzungsdauer

Besteuerung eines Promotionsstudiums

Voraussetzungen einer förmlichen Zustellung

Umsatzsteuerliche Behandlung von Gebühren als durchlaufender Posten oder Leistungsentgelt

Von der Kassen-Nachschau zur Außenprüfung

Bundesrat hat dem Jahressteuergesetz 2022 zugestimmt

BMF veröffentlicht FAQ zur Inflationsausgleichsprämie

EuGH-Urteile zur umsatzsteuerlichen Organschaft

Der EuGH hat mit zwei Urteilen vom 1. Dezember 2022 auf Vorabentscheidungsersuchen des BFH hierzu und u.a. zur finanziellen Eingliederung entschieden. mehr …

Bestimmung des „herrschenden Unternehmens“ bei mehrstufigen Beteiligungen

Beschränkung der Auszahlung festgesetzten Kindergelds verfassungsrechtlich unbedenklich

Steuerliche Folgen bei Austausch einer mit einem Vorbehaltsnießbrauch belasteten Immobilie

BFH zur Kennzeichenwerbung als Arbeitslohn

BFH zur Umsatzsteuerpflicht beim Betrieb von Geldspielautomaten

Verfahrensrechtliche Änderungen für Außenprüfungen geplant

Änderung steuerlicher Verordnungen geplant

BFH zu unangekündigter Wohnungsbesichtigung durch das Finanzamt

BFH zur AfA-Berechtigung nach entgeltlichem Erwerb eines Anteils an einer vermögensverwaltenden Personengesellschaft

BFH zur Unzulässigkeit einer im Jahr 2022 per FAX erhobenen Anhörungsrüge

Wie weit reicht der Grundsatz des formellen Bilanzenzusammenhangs?

BMF zur Vorsteuerberichtigung nach § 15a UStG bei Aufgabe nur einer von mehreren Tätigkeiten

Haftung von Steuerberatern bei sozialversicherungsrechtlichen Fragen

FG Münster: keine Hinzuschätzung bei GmbH wegen unklarer Mittelherkunft bei ihrem Gesellschafter

BFH zur Gemeinnützigkeit bei betriebsnahen Kindertagesstätten

Nutzungsersatzleistung als Kapitalertrag

Entwurf des Jahressteuergesetzes 2022 veröffentlicht

Aktualisiertes Berechnungsschema für Beihilfewert aus Sonderabschreibung nach § 7b EStG

Bürgerliche Kleidung ist keine typische Berufsbekleidung

Voraussetzungen für die Erbschaftsteuerbefreiung bei einem Familienheim

Vereinfachte elektronische Abgabemöglichkeit für Grundsteuererklärungen

BFH zu Photovoltaik-Anlagen und der Zuordnung zum Unternehmen

Fragenkatalog des BMF zur Energiepreispauschale

Vermietung und Veräußerung von Containern im Rahmen eines Investments als gewerbliche Tätigkeit

Stromsteuerentlastung für Unternehmen in finanziellen Schwierigkeiten

Beendigung der Anlaufhemmung bei Abgabe der Einkommensteuererklärung beim unzuständigen Finanzamt

FG Münster: Forschungspreisgeld als Arbeitslohn für einen Hochschulprofessor

Direktanspruch auf Erstattung der Umsatzsteuer

BFH: Auch Kosten für ein Mausoleum können Erbschaftsteuer mindern

Aufforderung zur Abgabe der Erklärung der Feststellung des Grundsteuerwerts

Die Finanzverwaltungen der Länder, die das sogenannte Bundesmodell im Hinblick auf die Grundsteuer anwenden, haben die Aufforderung zur Abgabe der Erklärung zur Feststellung des Grundsteuerwerts auf den 31. Oktober 2022 öffentlich bekannt gegeben.

mehr …

Niedersächsisches Finanzgericht: Abgeltungsteuer verfassungswidrig

Maßnahmen zur Unterstützung der vom Krieg in der Ukraine Geschädigten

FG München: Pauschale Entschädigungsleistung zum Ausgleich einer dinglichen Eigentumsbeschränkung ist nicht steuerbar

FG Köln: Kryptowerte sind Wirtschaftsgüter

Aktuelle Anweisungen aus der Finanzverwaltung im Überblick

BMF überarbeitet Begriffsdefinitionen und Regelungen zur Nutzungsdauer von Computerhard- und -software

Neues aus der Finanzverwaltung

Viertes Corona-Steuerhilfegesetz setzt steuerliche Erleichterungen für Bürger und Unternehmen fort

EuGH: Vorsteuerabzug für Leistungen bei Ist-Versteuerung erst mit Zahlung

BFH: Lohnzuschläge bei Profisportlern steuerfrei

Zahlungserinnerungen anderer EU-Mitgliedstaaten (One-Stop-Shop)

Finanzministerium Thüringen kündigt Grundsteuer-Hotline an

Neues aus der Finanzverwaltung

mehr …

BVerfG: Nur auf Gewinneinkünfte beschränkte Begrenzung des Einkommensteuertarifs nicht mit allgemeinem Gleichheitssatz vereinbar

Neues aus der Finanzverwaltung

FG Baden-Württemberg zur Betriebsstätte im Sinne des DBA-Schweiz eines Taxiunternehmens in den Räumen der Taxifunkzentrale

Bundesrechnungshof: Steuerliche Auswertung der „Panama Papers“ ohne nennenswerte Beteiligung des BMF: Steuerausfälle möglich

BStBK zum Koalitionsvertrag: „Fortschritt auch im Steuerrecht wagen!“

Durchschnittssteuersatz für pauschalierende Landwirte ab 2022 auf 9,5 % abgesenkt

Neues aus der Finanzverwaltung

BFH zur Kostenerstattung im Einspruchsverfahren wegen Hinterziehungszinsen

BFH zur Erbschaftsteuerpause beim Erwerb von Privatvermögen

BFH zur Ermittlung fremdüblicher Zinsen auf Konzerndarlehen

EuGH zum Vorsteuerabzug bei gemischt genutzten Gegenständen

BFH zur Abzugsfähigkeit von Zahlungen des Beschenkten zur Abwendung von Ansprüchen des beeinträchtigten Vertragserben bzw. Nacherben

BFH zum Schadensersatz wegen Prospekthaftung bei Beteiligung an einer gewerblich tätigen Fonds-KG

BFH zum Zeitpunkt des Beginns und der Beendigung des Hochschulstudiums für Zwecke des Kindergelds

BFH zum Spendenabzug bei Zuwendung mit konkreter Zweckbindung

BFH zur Betriebsaufspaltung und zur Zurechnung von Stimmanteilen minderjähriger Kinder

FinMin BW: Steuerliche Erleichterungen für Helfer in Impfzentren

BFH zur Steuerfreiheit des Betriebs von Flüchtlings- und Obdachlosenunterkünften

Neues aus der Finanzverwaltung

BVerfG zur Verfassungsmäßigkeit der Verzinsung von Steuernachforderungen und Steuererstattungen

FG Köln zur umsatzsteuerlichen Lieferung von in einer Kraft-Wärmekopplungsanlage erzeugtem und selbst (dezentral) verbrauchtem Strom an den Netzbetreiber

Hessisches FG zur ermäßigten Besteuerung einer zusätzlichen Abfindung im Rahmen einer „Sprinterklausel“

Neues aus der Finanzverwaltung

BFH zum Abzug von Kinderbetreuungskosten in Höhe steuerfrei gezahlter Arbeitgeberzuschüsse

FG Baden-Württemberg zur Pauschalierung der Einkommensteuer bei Sachzuwendungen gemäß § 37b EStG von Kreditinstituten

BFH zum lohnsteuerbaren Vorteil bei Überlassung eines Feuerwehreinsatzfahrzeugs

BFH zur umsatzsteuerrechtlichen Behandlung von Gutachtertätigkeiten im Auftrag des MDK

Hessisches FG zur ersten Tätigkeitsstätte eines Zeitsoldaten

Demuth: „EU ist sich beim Reporting einig und schüttet alten Wein in neue Schläuche“

BFH zur sog. Doppelbesteuerung von Renten

Bund unterstützt Kulturveranstaltungen mit Sonderfonds

Hessisches FG zur Anwendung von § 8b Abs. 4 Satz 6 KStG bei mehraktigem unterjährigem Erwerb

BFH zur Abgeltungswirkung einbehaltener Kapitalertragsteuer bei der Besteuerung von Scheinrenditen aus Schneeballsystemen

FG Düsseldorf zur unentgeltlichen Mahlzeitengestellung bei Flugzeiten von über 6 Stunden

Weniger Betriebsprüfungen in 2020

FG Niedersachsen zur Anerkennung einer ausländischen Stiftung als gemeinnützig

Orthmann: „Share-Deal-Strukturen werden erschwert“

FG Düsseldorf zu den Umsätzen einer in einem Einkaufszentrum mit gemeinschaftlichen Verzehrvorrichtungen befindlichen Fast-Food-Filiale

BFH zu Aufwendungen für einen sog. Schulhund als Werbungskosten

BFH zum steuerlichen Wertverlust von Aktien infolge der Eröffnung des Insolvenzverfahrens

FG Köln zur Berücksichtigung von Kosten der Unterbringung in einer Pflege-WG bei der Einkommensteuer

BFH zur Frage der Umsatzsteuerpflicht bei Tätigkeiten einer gemeinnützigen GmbH zugunsten ihrer Mitglieder

FG Münster zum Umfang des Zweckbetriebs einer gemeinnützigen Krankenhaus-GmbH

Neues aus der Finanzverwaltung

BFH zur Vorsteueraufteilung bei Errichtung eines gemischt genutzten „Stadtteilzentrums“

FG Köln zur Umsatzsteuer auf Aufsichtsratsvergütungen eines Sportvereins

Regierungskoalition einigt sich auf weitere Corona-Hilfen

Neues aus der Finanzverwaltung

Bund und Länder beschließen steuerliche Erleichterungen für digitale Wirtschaftsgüter

FG Düsseldorf zur Zwangsversteigerung eines Grundstücks als privates Veräußerungsgeschäft

BFH zum Betriebsausgabenabzugsverbot für die sogenannte Bankenabgabe

BFH zum Verhältnis von Haftung und Steuerschuldnerschaft

BFH zur Kaufpreisaufteilung bei Erwerb einer vermieteten Eigentumswohnung

Regierungskoalition einig über steuerliche Homeoffice-Förderung

Bundesregierung: Kein erleichterter Verlustvortrag wegen der Corona-Krise

Neues aus der Finanzverwaltung

BFH zur Steuerermäßigung nach § 35a Abs. 2 EStG für Fahrbahnreinigungen und für Werkstattarbeiten von Handwerkern

BFH zu Prozesskosten in Zusammenhang mit einem Umgangsrechtsstreit als außergewöhnliche Belastungen

Bundesländer setzen sich für Anerkennung von Kosten für Home Office ein

BFH zur Ermittlung des Gewinns aus der Veräußerung eines zum Betriebsvermögen gehörenden, teilweise privat genutzten Kfz

BFH zum steuerpflichtigen Zinsertrag bei verbilligter Veräußerung eines Hausgrundstücks gegen Rentenzahlungen

BFH zur Erbschaftsteuerfestsetzung gegen unbekannte Erben

BFH zur ersten Tätigkeitsstätte bei einer vollzeitigen Bildungsmaßnahme

BVerwG zum datenschutzrechtlichen Anspruch eines Insolvenzverwalters auf Auskunft über Steuerkonto des Insolvenzschuldners

FG Köln legt dem EuGH Fragen zur Umsatzbesteuerung der Leistungen von Freizeitparks vor

Neues aus der Finanzverwaltung

BFH zur coronabedingten Aufhebung von bereits vor dem 19.03.2020 erfolgten Vollstreckungsmaßnahmen

BFH zur fehlenden Gemeinnützigkeit bei unverhältnismäßig hohen Geschäftsführervergütungen

BFH zur erbschaftsteuerlichen Begünstigung von Betriebsvermögen

BFH zur Ausschlussfrist für die rückwirkende Gewährung von Kindergeld

BFH zum Vorsteuerabzug für die Renovierung eines Home-Office

BFH zum gewerblichen Grundstückshandel bei Errichtung eines Erweiterungsbaus

FG Düsseldorf zur Unbilligkeit einer Kontenpfändung unter Berücksichtigung der durch die COVID-19-Pandemie bedingten Einschränkungen

Neues aus der Finanzverwaltung

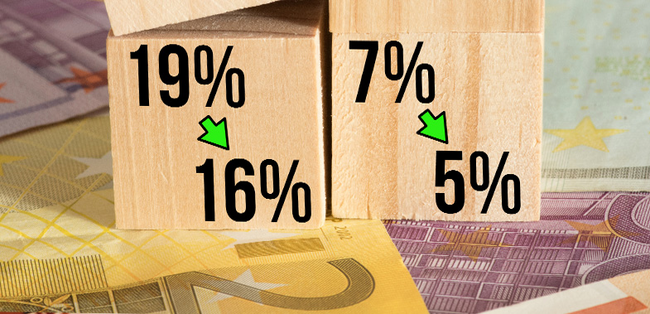

BMF: FAQ „Anstehende Umsatzsteuersatzsenkung“ veröffentlicht

BFH zur Berechnung der Entfernungspauschale bei Hin- und Rückweg an unterschiedlichen Arbeitstagen

BMF: Entwurf eines die befristete Umsatzsteuersatzabsenkung begleitenden BMF-Schreibens veröffentlicht

BMF: Formulierungshilfe für zweites Corona-Steuerhilfegesetz

Änderungen bei der StBVV auf den Weg gebracht

Regierungskoalition einigt sich auf Konjunktur- und Zukunftspaket

Verbesserungen im Steuerrecht – MwSt-Senkung für Gastronomie

Neues aus der Finanzverwaltung

Wissenschaftlicher Beirat beim BMF zu den steuerlichen Maßnahmen für Unternehmen aus Anlass der Corona-Krise

EU-Kommission schlägt die Verschiebung von Besteuerungsregelungen vor

Bundesregierung: Entwurf zum Corona-Steuerhilfegesetz beschlossen

Bekämpfung des Umsatzsteuerbetrugs durch generelle Umstellung auf das Reverse-Charge-Verfahren?

Neues aus der Finanzverwaltung

Koalitionsausschuss einigt sich auf weitere Hilfen

Steuerberater vom Land NRW zum systemrelevanten Beruf erklärt

FG Münster zur Haftung für eine Duldungsverpflichtung

Neues aus der Finanzverwaltung (Update)

Neues aus der Finanzverwaltung

Coronavirus: BMF will Sonderregelungen für Grenzpendler ermöglichen

BFH zur Veräußerung von Tickets für Finale der UEFA Champions League als privates Veräußerungsgeschäft

BFH zu Krankheitskosten bei Wegeunfall zwischen Wohnung und erster Tätigkeitsstätte

Neuigkeiten aus der Finanzverwaltung (Update)

BFH zur maßgebenden Steuerklasse beim Erwerb vom biologischen Vater

BFH zum Zeugnisverweigerungsrecht volljähriger Kinder im Kindergeldprozess

Jana Massow und Dr. Kerstin Bohne: „Trotz der Quick Fixes im Umsatzsteuerrecht besteht noch viel Klärungsbedarf“

BFH zum steuerfreien Teil der Renten aufgrund der Anpassung des aktuellen Rentenwerts (Ost)

BFH zur Steuerbefreiung nach § 6a GrEStG

Neues aus der Finanzverwaltung

BFH ruft EuGH zur Dokumentation der Ausübung des Zuordnungswahlrechts an

BFH zur Unternehmereigenschaft von Aufsichtsratsmitgliedern

Europäische Staatsanwaltschaft soll ab Ende 2020 Mehrwertsteuerbetrug und Missbrauch von EU-Mitteln verfolgen

FG Münster zum Werbungskostenabzug für Prozesskosten zur Erlangung nachehelichen Unterhalts

BVerfG zur steuerlichen Behandlung von Erstausbildungskosten

BFH zum Taxiverkehr mit Pferdefuhrwerken

BFH zur Koordinierung von Kindergeldansprüchen zwischen zwei EU-Staaten

Neues aus der Finanzverwaltung

BFH zur Veräußerung von Kapitallebensversicherungen auf dem Zweitmarkt

BFH zur Nachversteuerung des Familienheims bei Eigentumsaufgabe

BFH zum ermäßigten Steuersatz bei Zweckbetrieben

BFH zur Berücksichtigung des Forderungsverzichts eines Gesellschafters einer Kapitalgesellschaft nach Einführung der Abgeltungsteuer

BFH zur gewerbesteuerrechtlichen Hinzurechnung bei Überlassung von Hotelzimmern an Reiseveranstalter

BFH ruft EuGH zum grenzüberschreitenden Apothekenrabatt an

Bundestag beschließt Reform der Grundsteuer

BFH zur Passivierung von Filmförderdarlehen

FG Baden-Württemberg zur Steuerermäßigung für Handwerkerleistungen bei zur Durchführung notwendigen statischen Berechnungen

BFH zur Behandlung von Umzugskosten beim Arbeitgeber

BFH zu den Anforderungen an einen lohnsteuerpflichtigen Sachbezug in Form eines Frühstücks

BFH: Neue anhängige Verfahren seit August 2019

Im August sind einige Rechtsfragen an den Bundesfinanzhof zur Entscheidung herangetragen worden. Die wichtigsten neuen anhängigen Verfahren für Unternehmer, Erben, Vermieter, Kapitalanleger, Schenker/Beschenkte u.a. haben wir in unserer Übersicht zusammengestellt. mehr …

Neues aus der Finanzverwaltung

Balzer und Buchberger: „Bei der elektronischen Kommunikation ist die verschlüsselte E-Mail den Messengerdiensten vorzuziehen“

Balzer und Buchberger: „Transparenz nach DGSVO bedeutet eine Pflicht zur umfassenden Information gegenüber der betroffenen Person“

Bundeskabinett beschließt Rückführung des Solidaritätszuschlags

FG Münster zur ausschließlich betrieblichen Nutzung eines PKW durch nachträglich erstellte Auflistungen

BFH: Fahrschulunterricht ist kein umsatzsteuerfreier Schulunterricht

BFH zur Rückstellung für die Kosten der Aufbewahrung von Mandantendaten und Handakten im DATEV-Rechenzentrum

Europäische Kommission verklagt Deutschland wegen Nichtanwendung der EU-MwSt-Regelung für Landwirte

BFH zur Steuerbefreiung für ein Familienheim im Fall der Renovierung

BFH zur ersten Tätigkeitsstätte nach neuem Reisekostenrecht

BFH zur Tarifbegünstigung eines Aufgabegewinns bei echter Realteilung

BFH zur Verfassungsmäßigkeit des Verspätungsgeldes für nicht fristgerecht übermittelte Rentenbezugsmitteilungen

Neues aus der Finanzverwaltung

FG Münster zur ermäßigten Besteuerung von Überstundenvergütungen für mehrere Jahre

BFH zu Aufstockungsbeträgen zum Transferkurzarbeitergeld

Demuth: „Know your customer!“

Billau: „Das Reverse-Charge-Verfahren ist betrugsanfällig“

BFH zur Steuerermäßigung nach § 35a EStG wegen Unterbringung eines Elternteils in einem Pflegeheim

BFH zur Kapitalertragsteuer bei dauerdefizitärer kommunaler Eigengesellschaft

Neues aus der Finanzverwaltung

BFH zu Sky-Bundesliga-Abo als Werbungskosten

BFH: Geschäftsführer einer Kapitalgesellschaft kann ständiger Vertreter sein

FG Baden-Württemberg zu steuerbaren Gewinnen aus Veräußerungsgeschäften bei Grundstücken

Neues aus der Finanzrechtsprechung

FG Münster zu geleisteten Zinsausgleichszahlungen als nachträgliche Werbungskosten

BFH zum Spendenabzug bei Schenkung unter Ehegatten mit Spendenauflage

Neues aus der Finanzverwaltung

BFH zum Vorsteuerabzug beim Anlagebetrug mit nicht existierenden Blockheizkraftwerken

BFH: Attac-Trägerverein verliert Gemeinnützigkeit

Gesetzgebung: Bundestag stimmt Begleitregelungen zum Brexit zu

FG Münster: Unternehmerischer Beurteilungsspielraum bei gewerbesteuerlicher Kürzung

FG Düsseldorf: Kosten für Schulhund sind teilweise als Werbungskosten abziehbar

BFH zur Bruchteilsgemeinschaft im Umsatzsteuerrecht

BFH legt EuGH Fragen wegen steuerbefreiter Beratungsleistungen am „Gesundheitstelefon” vor

Neues aus der Finanzverwaltung

BFH zur Beteiligung am wirtschaftlichen Ergebnis bei Gesellschaftereintritt

BFH: Gewerbliche Mitunternehmerschaft bei Betrieb eines Blockheizkraftwerks durch WEG

Neues aus der Finanzverwaltung

BFH: Kein steuerbarer Leistungsaustausch bei Preisgeldern

BFH: Neue anhängige Verfahren seit November 2018

FG Hamburg: Trotz Dieselfahrverbot Kraftfahrzeugsteuer zahlen?

BFH zur Einzahlung in die Kapitalrücklage, um Bürgschaftsinanspruchnahme zur vermeiden

BFH zur Korrektur unzutreffender Rechtsanwendung beim Bauträger

FG Münster: Keine ernstlichen Zweifel an der Steuerbarkeit von Geldspielautomatenumsätzen

BFH zur Ablaufhemmung nach Erstattung einer Selbstanzeige

FG Münster: Doppelte Haushaltsführung mit der ganzen Familie

BFH: Entschädigung für Überspannung eines Grundstücks mit Stromleitung nicht steuerbar

Neues aus der Finanzverwaltung

BFH: Neue anhängige Verfahren seit September 2018

BFH zur Abgrenzung zwischen Bar- und Sachlohn

Müller: „Ein funktionierendes Tax CMS deckt steuerliche Gestaltungsspielräume auf”

BFH: Prämienzahlungen gesetzlicher Krankenkassen mindern Sonderausgabenabzug

FG Köln: Absagen zur Weihnachtsfeier gehen steuerlich nicht zu Lasten der teilnehmenden Arbeitnehmer

FG Baden-Württemberg: Mindestlohngesetz auf im Ausland ansässige Transportunternehmen anwendbar

Ehe für Alle: Splittingtarif rückwirkend für alle Jahre seit 2001

BFH zu den Werbungskosten für Homeoffice bei Vermietung an Arbeitgeber

BFH: Bindungswirkung auch bei rechtswidriger Bescheinigung einer Gemeindebehörde

BFH: Schadensersatz wegen überhöhter Einkommensteuerfestsetzung kein Arbeitslohn

Briefkastensitz: Bundesfinanzhof erleichtert Vorsteuerabzug aus Rechnungen

Bundesfinanzhof: Begrenzung des Abzugsverbots für Schuldzinsen auf Entnahmenüberschuss

Degressive Gebäude-AfA: BFH zum Wechsel zur Abschreibung nach tatsächlicher Nutzungsdauer

Neues aus der Finanzverwaltung

Bundesfinanzhof: Möblierungszuschlag bei Überlassung möblierter Wohnungen

Sonderausgaben für Baudenkmäler: Verzögerungen bei der Denkmalbehörde gehen nicht zu Lasten der Steuerpflichtigen

Baukostenzuschuss für öffentliche Mischwasserleitung: Keine begünstigte Handwerkerleistung

Mitunternehmeranteil: Buchwertfortführung trotz taggleicher Veräußerung von Sonderbetriebsvermögen

Bundesfinanzhof: Kein Verzicht auf Steuerfreiheit bei Vermietung an Landwirt

Außergewöhnliche Belastung: Kosten für Zivilprozess nach Kindesentführung abzugsfähig

Bundesfinanzhof: Zweifel an Verfassungsmäßigkeit von Nachzahlungszinsen

BFH: Neue anhängige Verfahren seit April 2018

Neues aus der Finanzverwaltung

Kindergeld: Keine Verlängerung wegen Dienst im Katastrophenschutz

Sonderausgaben: Kein Abzug für selbst getragene Krankheitskosten

Wendt: „Die Grundsteuer wird in Städten höher ausfallen als auf dem Land“

Familienheim: Keine Befreiung für Erwerb eines Eigentumserwerbsanspruchs

Barlohnumwandlung: Betriebsausgabe bei Dienstwagen für Ehegatten mit Minijob?

BFH: Kein Änderungsbescheid des Finanzamts, wenn gemeldeter Arbeitslohn unberücksichtigt geblieben ist

Bundesfinanzhof: Keine Restschuldbefreiung für Masseverbindlichkeiten

BFH: Nachforderungszinsen bei verspäteter Steuerzahlung verfassungsgemäß

BFH: Zur Bildung eines Investitionsabzugsbetrags im Gesamthandsvermögen

FG Düsseldorf: Wann das Finanzamt Z-Bons hinzuschätzen darf

BFH: Neue anhängige Verfahren seit Januar 2018

BFH: Schenkungsteuer bei Zahlung überhöhten Entgelts durch GmbH

Gutschrift ohne Signatur: Korrektur in Papierform mit rückwirkendem Vorsteuerabzug möglich

Neues aus der Finanzverwaltung

Berufsausbildung: Bundesfinanzhof präzisiert, wann die Ausbildungszeit endet

Das war 2017: Die für die Praxis wichtigsten Gerichtsentscheidungen im Steuerrecht

Bundesfinanzhof: Vorlage zum EuGH wegen Steuerbefreiung für Laborleistungen

Bundesfinanzhof: Anteiliger Vorsteuerabzug bei gemischter Nutzung eines Marktplatzes

Neues aus der Finanzverwaltung

Rechtsanwälte: Verpflichtung zur Abgabe der Zusammenfassenden Meldung trotz Schweigepflicht

Schubert: „Viele Fragen offen, welcher Stufe der Wertschöpfung welcher Gewinnanteil zuzuordnen ist“

Bundesfinanzhof: Zur Steuerfreiheit von Liegerechten in Begräbniswäldern

Bundesfinanzhof: Neue anhängige Verfahren seit Oktober 2017

Sanierungserlass: Keine Anwendung auf Altfälle

Antragsveranlagung: Fristwahrende Steuererklärung auch beim unzuständigen Finanzamt

Bundesfinanzhof zur Rückführung von Biomasse nach Biogaserzeugung

FG Münster: Trockenes Brötchen und Kaffee sind kein Frühstück - im steuerlichen Sinne

Soll- und Margenbesteuerung: BFH ruft EuGH an

Neues aus der Finanzverwaltung

Steuernachzahlungszinsen: Höhe ist verfassungsgemäß